In Immobilienkreditverträgen wird in der Regel für den Fall, dass das Darlehen vorzeitig zurückgezahlt wird, eine sogenannte Vorfälligkeitsentschädigung vereinbart. Sie dient der Bank als eine Art Schadensersatz für entgangene Zinsen. Damit sie auch rechtskräftig ist, müssen die vertraglichen Regelungen dazu allerdings bestimmte Bedingungen erfüllen, wie der Bundesgerichtshof kürzlich abschließend urteilte (Aktenzeichen XI ZR 75/23).

Die Richter gaben dem Kläger recht, der aufgrund unzureichender Informationen über die Entschädigungsberechnung knapp 16.000 Euro von seiner Bank zurückverlangt hatte. Kernpunkte des Urteils: Die Berechnungsmethodik für Vorfälligkeitsentschädigungen muss klar, verständlich und nachvollziehbar im Darlehensvertrag stehen; ist das nicht der Fall, hat die Entschädigung keine Rechtsgrundlage und muss dem Darlehensnehmer zurückerstattet werden. Ein Blick in den Vertrag kann sich mithin lohnen, wenn man einen Kredit vorzeitig tilgen möchte. Bei Bedarf unterstützt die Beraterin oder der Berater des Vertrauens bei der Interpretation.

Aktuelle News

Über 1.000 Marderschäden an Autos – pro Tag

22.04.2025

Noch bis Juni dauert die Phase, in der Marder besonders bisswütig sind. Im Mai richten sie statistisch fast zwei Drittel mehr Schäden an Autos an als im Durchschnitt aller Monate. Damit übersteigt die Zahl der Fälle, die den Kfz-Versicherern pro Tag gemeldet werden, im Wonnemonat die Marke von 1.000. Insgesamt wurden 2023 deutschlandweit rund 235.000 Marderschäden erfasst, im Durchschnitt schlug jeder mit knapp 550 Euro zu Buche. Die tatsächliche Fallzahl liegt höher, da nur die kaskoversicherten Fahrzeuge Eingang in die Statistik finden.

Es gibt einige Maßnahmen, mit denen sich das Risiko für das eigene Fahrzeug senken lässt. Zum einen sollte man regelmäßig den Motorraum auf Marderspuren überprüfen und gegebenenfalls reinigen lassen, um Duftmarken zu beseitigen. Zum anderen kann man technische Schutzvorkehrungen installieren, etwa einen engmaschigen Draht unter dem Motor, stärkere

Kabelummantelungen oder Generatoren von Ultraschallwellen, die die Tiere abschrecken. Zudem lassen sich an den potenziellen Einstiegsorten Metallplättchen anbringen, die nach dem Elektrozaunprinzip leichte, unschädliche, aber auch unangenehme Stromstöße abgeben.

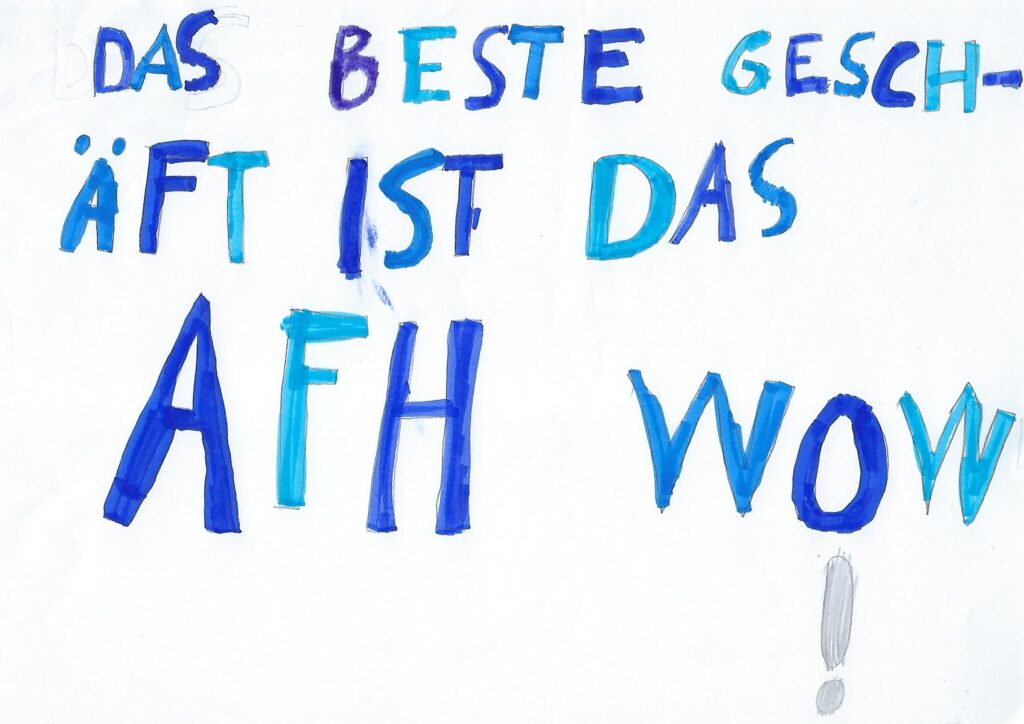

Das meint die Tochter einer Kundin

16.04.2025

Neben den Kursgewinnen haben sich Dividenden zu relevanten Einkommensquellen für Aktienanleger gemausert. 2,2 Billionen US-Dollar wurden 2024 laut dem US-Vermögensverwalter Vanguard weltweit von den börsennotierten Unternehmen an ihre Shareholder ausgeschüttet, 8,5 Prozent mehr als im Vorjahr und so viel wie nie zuvor. Maßgeblichen Anteil daran haben Tech-Riesen wie Meta (Facebook), Alphabet (Google) und Alibaba, die erstmals Dividenden an die Aktionäre auskehrten.

Für das laufende Jahr erwarten die Vanguard-Analysten einen erneuten Rekord, den sie nicht konkret quantifizieren. Allianz Global Investors prognostiziert für den MSCI Europe einen neuen Höchstwert von rund 460 Milliarden Euro in diesem Jahr, nachdem schon 2024 mit 440 Milliarden ebenfalls ein Dividendenrekord verzeichnet wurde. In Europa ist der Anteil von Dividenden an der Gesamtperformance mit 39 Prozent deutlich höher als in den USA mit 22 Prozent, gemessen an den Indizes MSCI Europe und MSCI North America über die letzten 40 Jahre.

Mit der Digitalen Rentenübersicht sollen die Bürger Transparenz und Überblick in Sachen Altersvorsorge gewinnen. Statt wie bisher die einzelnen Belege von gesetzlicher Rentenversicherung, Betriebsrente und privaten Versicherungen sammeln und addieren zu müssen, sehen die Nutzer online jederzeit aktuell eine Zusammenfassung ihrer zu erwartenden

Ansprüche. Mittlerweile sind 78 deutsche Lebensversicherer angebunden, mitsamt ihren Pensionskassen und -fonds.

Das sinnvolle Instrument wird allerdings nur von einem kleinen Bruchteil der Erwerbstätigen in Anspruch genommen: 220.000 Anwender haben sich seit dem Start im Juni 2023 registriert, wie die Zentrale Stelle für die Digitale Rentenübersicht bei der Deutschen Rentenversicherung mitteilte. Hauptgrund dürfte der einigermaßen komplizierte Anmeldeprozess sein, der einen elektronischen Personalausweis (ePA) voraussetzt. Für diesen benötigt man eine PIN, die viele Interessenten erst auf dem Bürgeramt beschaffen müssten. Die Rufe nach einer technischen Vereinfachung werden daher lauter.

Was tun mit US-Aktien?

09.04.2025

Die sprunghafte Handelspolitik der Trump-Administration hat die US-Börsenkurse auf Talfahrt geschickt. Zuvor eilten sie von Rekord zu Rekord und galten als sichere Bank im Portfolio, häufig in Form von ETFs auf Indizes wie Dow Jones, Nasdaq, S&P oder den USA-lastigen MSCI World. Auch wenn diese zuletzt Erholungstendenzen zeigten, stellt sich für viele deutsche Anleger die Frage, was mit den US-Beteiligungen geschehen soll: halten oder verkaufen?

Hört man sich unter Investmentexperten um, wird ein Tenor deutlich: Ruhe bewahren. Bei Aktienengagements gehören Schwankungen dazu und können mit langfristigem Anlagehorizont ausgesessen werden. Immerhin ist die US-Ökonomie bisher nach jeder Krise zurückgekommen und erneut durchgestartet. Eine zweite häufige Empfehlung lautet: auf breite Diversifikation setzen, über Assetklassen, Branchen und Weltregionen hinweg. Eine einseitige Fokussierung auf US-amerikanische Aktien ist mithin grundsätzlich brisant, auch ohne akute wirtschaftspolitische Unsicherheiten.

Wildunfall-Gefahr auf Jahreshoch

08.04.2025

Im April und Mai ist das Risiko für Autofahrer, mit einem Wildtier zu kollidieren, gegenüber den restlichen Monaten deutlich erhöht. Der Versicherer-Gesamtverband GDV rät daher zu besonderer Vorsicht und stetiger Bremsbereitschaft, vor allem in Wäldern und an Feldrändern. Sehe man ein Wildtier auf der Straße, solle man abbremsen, abblenden und hupen – Fernlicht dagegen empfehle sich nicht, auch nicht als „Lichthupe“, da geblendete Tiere zum Erstarren neigen. Falls man nicht mehr vor dem Tier zum Stehen kommen kann, seien Ausweichmanöver nur unter günstigen Umständen eine gute Wahl. „Die Kollision mit einem anderen Auto oder einem Baum ist in der Regel gefährlicher als der Zusammenprall mit einem Wildtier“, warnt die stellvertretende GDV-Hauptgeschäftsführerin Anja Käfer-Rohrbach.

Ist es zu einem Wildunfall gekommen, sollten folgende Schritte beherzigt werden: Unfallstelle sichern, Polizei alarmieren, Tier möglichst nicht anfassen, Fotos zur Dokumentation machen, Wildunfallbescheinigung ausstellen lassen, Versicherung benachrichtigen. Die Schäden am eigenen Fahrzeug werden in der Regel von der (Teil-)Kaskoversicherung übernommen, der Schutz bezieht sich jedoch vielfach nur auf bestimmte Tierarten wie Haarwild.

Für Aufsehen sorgte kürzlich ein Werbeversprechen des Neobrokers Trade Republic: 3 Prozent Zinsen wolle das Kreditinstitut auf Guthaben auf Girokonten zahlen, und das ohne Limit und

durch die Einlagensicherung geschützt. Das hält die Verbraucherzentrale Baden-Württemberg für etwas zu vollmundig.

Tatsächlich sind die 3 Prozent nicht garantiert, wie der Werbung allerdings nicht zu entnehmen war. Vielmehr orientiert sich die Verzinsung am EZB-Leitzins und wurde daher auch kürzlich schon auf 2,75 Prozent abgesenkt. Zudem sind die Gelder nicht komplett von der Einlagensicherung abgedeckt, sondern werden teilweise in Liquiditätsfonds gesteckt. „Trade Republic täuscht mit der Werbung und den Aussagen zur Einlagensicherung eine Sicherheit vor, die so nicht gegeben ist“, resümiert der Verbraucherschützer und Finanzexperte Niels Nauhauser. „Bei Turbulenzen an den Finanzmärkten mit Zahlungsausfällen kann das dazu führen, dass Anlegerinnen und Anleger einen Teil ihres Vermögens verlieren.“ Nachdem das Geldhaus nicht auf eine Abmahnung reagiert hatte, hat die Verbraucherzentrale vor dem Landgericht Berlin II Klage eingereicht.

Photovoltaikmodule sind mittlerweile so günstig, dass sich die Anschaffung meist schon nach weniger als zehn Jahren amortisiert hat. Der Boom hält daher weiterhin an, über 16 Gigawatt Leistung wurden 2024 in Deutschland neu installiert, davon zwei Drittel auf Hausdächern und -fassaden. Die Zahl sogenannter Balkonkraftwerke hat sich gegenüber 2023 sogar verdoppelt und beträgt nun rund 800.000.

Wie alle technischen Anlagen können auch Photovoltaikanlagen zu Schaden kommen oder Schäden verursachen. Um diese Risiken zu reduzieren, hat der Gesamtverband der Deutschen Versicherungswirtschaft (GDV) gemeinsam mit der VDE Renewables GmbH einen Leitfaden herausgegeben, der kürzlich aktualisiert und als Entwurf online gestellt wurde (https://vds.de/konsultationsverfahren/vds-3145-entwurf). Er soll bei der Planung und Auswahl einer PV-Anlage ebenso unterstützen wie beim Aufbau und Betrieb. Dazu werden neben elektro- und sicherungstechnischen Aspekten auch solche der Brandschutzsicherheit und der Mechanik beleuchtet.